![]()

一定の生命保険料、介護医療保険料及び個人年金保険料支払った場合には、一定の金額の所得控除を受けることができます。

ご存知の方も多いとは思いますが、生命保険料の控除について簡単に図解してみます。保険は税金控除が効くからといってついつい増やしがち。

しかしながら控除額には当然限度があります。

この金額と高額医療費制度については医療保険に入る前に知っておこう。

私の健康シリーズ 高額医療費制度あれば高い保険は要らないか?2015

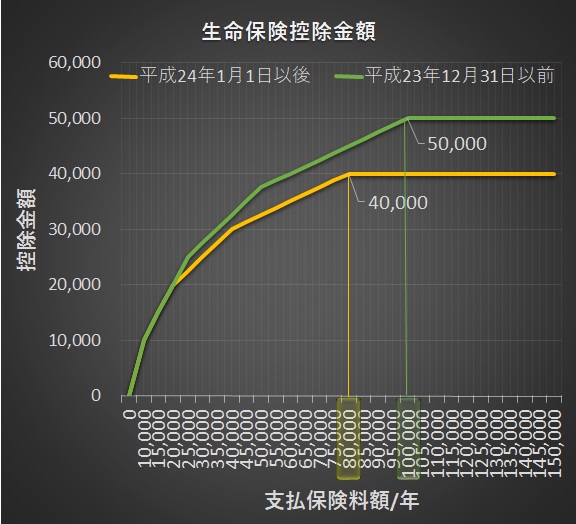

支払保険料と控除額の関係

平成24年1月1日以後に締結した保険契約(新生命保険料:黄色)と平成23年12月31日以前に締結した保険契約(旧生命保険料:黄緑)で控除金額が違います。

新生命保険料は100,000円までは支払保険金額増加に伴い、控除金額が徐々に増えていき、10万円以上はいくら払っても50,000円までの控除になります。

旧生命保険料は80,000円までは支払保険金額に伴い、徐々に増えていき、8万円以上はいくら払っても40,000円までの控除になります。

異なる複数の保障内容が一の契約で締結されている保険契約等は、その保険契約等の主たる保障内容に応じて保険料控除を適用する。

生命保険料控除の対象となる保険契約等

1 対象となる生命保険契約等

(1) 平成24年1月1日以後に締結した保険契約(新生命保険料)

対象となる保険契約等の主なものは平成24年1月1日以後に締結した次の契約若しくは他の契約等に附帯して締結した契約(新契約)で、保険金等の受取人のすべてをその保険料等の払込みをする方又はその配偶者その他の親族とするものをいいます。

(イ) 生命保険会社又は外国生命保険会社等と締結した生存又は死亡に基因して一定額の保険金が支払われる保険契約

(ロ) 旧簡易生命保険契約のうち生存又は死亡に基因して一定額の保険金等が支払われる保険契約

(ハ) 農業協同組合と締結した生命共済契約その他これに類する共済に係る契約のうち生存又は死亡に基因して一定額の保険金等が支払われる保険契約

(ニ) 確定給付企業年金に係る規約又は適格退職年金契約

(2) 平成23年12月31日以前に締結した保険契約(旧生命保険料)

対象となる保険契約等の主なものは平成23年12月31日以前に締結した次の契約のうち、その契約に基づく保険金等の受取人のすべてをその保険料等の払込みをする方又はその配偶者その他の親族とするものをいいます。

(イ) 生命保険会社又は外国生命保険会社等と締結した生存又は死亡に基因して一定額の保険金等が支払われる保険契約

(ロ) 旧簡易生命保険契約

(ハ) 農業協同組合と締結した生命共済に係る契約その他これに類する共済に係る契約

(ニ) 生命保険会社、外国生命保険会社等、損害保険会社又は外国損害保険会社等と締結した身体の疾病又は身体の傷害その他これらに類する事由に基因して保険金等が支払われる保険契約のうち、医療費支払事由に基因して保険金等が支払われるもの

(ホ) 確定給付企業年金に係る規約又は適格退職年金契約

(注) これらの契約であっても、保険期間が5年未満の契約で、いわゆる貯蓄保険や貯蓄共済は含まれません。また、外国生命保険会社等又は外国損害保険会社等と国外において締結したもの並びに信用保険契約、傷害保険契約、財形貯蓄契約、財形住宅貯蓄契約、財形年金貯蓄契約なども該当しません。

2 対象となる介護医療保険契約等

対象となる保険契約等とは、平成24年1月1日以後に締結した次に掲げる契約又は他の保険契約に附帯して同日以後に締結した契約のうち、これらの契約に基づく保険金等の受取人のすべてをその保険料等の払込みをする者又はその配偶者その他の親族とするものです。

(1) 生命保険会社若しくは外国生命保険会社等又は損害保険会社若しくは外国損害保険会社等と締結した疾病又は身体の傷害等により保険金が支払われる保険契約のうち、医療費支払事由に基因して保険金等が支払われる保険契約

(2) 疾病又は身体の障害等により保険金等が支払われる旧簡易生命保険契約又は生命共済契約等のうち一定のもので、医療費等支払事由により保険金等が支払われるもの

(注) これらの契約であっても、保険期間が5年未満の契約で、いわゆる貯蓄保険や貯蓄共済は含まれません。また、外国生命保険会社等又は外国損害保険会社等と国外において締結したもの並びに信用保険契約、傷害保険契約、財形貯蓄契約、財形住宅貯蓄契約、財形年金貯蓄契約なども該当しません。

3 対象となる個人年金保険契約等

(1) 平成24年1月1日以後に締結した保険契約(新個人年金保険料)

対象となる保険契約等の主なものは平成24年1月1日以後に締結した上記1(1)(イ)から(ハ)までの契約のうち年金(退職年金を除きます。)を給付する定めのある保険契約等又は他の保険契約等に附帯して締結した契約で、次の要件の定めがあるものをいいます。

(イ) 年金の受取人は、保険料若しくは掛金の払込みをする者、又はその配偶者となっている契約であること。

(ロ) 保険料等は、年金の支払を受けるまでに10年以上の期間にわたって、定期に支払う契約であること。

(ハ) 年金の支払は、年金受取人の年齢が原則として満60歳になってから支払うとされている10年以上の定期又は終身の年金であること。

(注) 被保険者等の重度の障害を原因として年金の支払いを開始する10年以上の定期年金又は終身年金であるものも対象となります。

(2) 平成23年12月31日以前に締結した保険契約(旧個人年金保険料)

対象となる保険契約等の主なものは平成23年12月31日以前に締結した上記1(2)(イ)から(ハ)までに掲げる契約のうち年金(退職年金を除きます。)を給付する定めのあるもののうち、上記3(1)(イ)から(ハ)までに掲げる要件の定めのあるものいいます。

なお、支払った生命保険料が生命保険料控除の対象となるか否かについては、保険会社などから送られてくる証明書によって確認することができます。

この証明書は確定申告書に添付するか申告の際に提示することが必要です。ただし、年末調整された場合はその必要がありません。

生命保険料控除の計算

1 制度の概要

納税者が一定の生命保険料、介護医療保険料及び個人年金保険料支払った場合には、一定の金額の所得控除を受けることができます。これを生命保険料控除といいます。

平成24年1月1日以後に締結した保険契約等に係る保険料と平成23年12月31日以前に締結した保険契約等に係る保険料では、生命保険料控除の取扱いが異なります。

なお、保険期間が5年未満の生命保険などの中には、控除の対象とならないものもありますのでご注意ください。

(1) 新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額

平成24年1月1日以後に締結した保険契約等に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

(注)

- 支払保険料等とは、その年に支払った金額から、その年に受けた剰余金や割戻金を差し引いた残りの金額をいいます。

- 平成24年1月1日以後に締結した保険契約(新契約)については、主契約又は特約の保障内容に応じ、その保険契約等に係る支払保険料等が各保険料控除に適用されます。

- 異なる複数の保障内容が一の契約で締結されている保険契約等は、その保険契約等の主たる保障内容に応じて保険料控除を適用します。

- その年に受けた剰余金や割戻金がある場合には、主契約と特約のそれぞれの支払保険料等の金額の比に応じて剰余金の分配等の金額を按分し、それぞれの保険料等の金額から差し引きます。

(2) 旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額

平成23年12月31日以前に締結した保険契約等に基づく旧生命保険料と旧個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

(注)

- いわゆる第三分野とされる保険(医療保険や介護保険)の保険料も、旧生命保険料となります。

- 支払保険料等とは、その年に支払った金額から、その年に受けた剰余金や割戻金を差し引いた残りの金額をいいます。

(3) 新契約と旧契約の双方に加入している場合の控除額

新契約と旧契約の双方に加入している場合の新(旧)生命保険料または新(旧)個人年金保険料は、生命保険料又は個人年金保険料の別に、次のいずれかを選択して控除額を計算することができます。

| 適用する生命保険料控除 | 控除額 |

|---|---|

| 新契約のみ生命保険料控除を適用 | (1)に基づき算定した控除額 |

| 旧契約のみ生命保険料控除を適用 | (2)に基づき算定した控除額 |

|

新契約と旧契約の双方について 生命保険料控除を適用 |

(1)に基づき算定した新契約の控除額と(2)に基づき算定した旧契約の控除額の合計額(最高4万円) |

(4) 生命保険料控除額

(1)~(3)による各控除額の合計額が生命保険料控除額となります。なお、この合計額が12万円を超える場合には、生命保険料控除額は12万円となります。

2 適用を受けるための手続

生命保険料控除を受ける場合には、確定申告書の生命保険料控除の欄に記入するほか、支払金額や控除を受けられることを証明する書類を確定申告書に添付するか又は確定申告書を提出する際に提示してください。ただし、平成23年12月31日以前に締結した保険契約(旧契約)等で年間保険料が9千円以下のものと年末調整の際に控除を受けたものは、その必要がありません。

参考: 国税局ホームページ